Dominique Muret

15 mai 2019

Le luxe, un secteur plus difficilement profitable, selon Bernstein

Dominique Muret

15 mai 2019

« Il y a trois forces en présence sur le marché du luxe aujourd’hui : l’expansion du digital, les nouveaux consommateurs et la compétition accrue pour s’adjuger les meilleurs emplacements. Ces trois facteurs ont une forte incidence sur les coûts, affectant directement le retour sur le capital investi, qui du coup est en forte réduction. » C’est ainsi que Luca Solca, analyste chez le cabinet Bernstein, résume l’étude Altagamma Retail Evolution qu’il a réalisée sur la distribution dans le secteur du luxe pour le compte de l’association italienne des entreprises de luxe.

Le digital a révolutionné le marché du luxe, obligeant les maisons à revoir leur stratégie de croissance. Mais jamais comme aujourd’hui, le phénomène virtuel n’avait autant conditionné l’industrie, en changeant radicalement les rapports de force.

Le web a notamment réduit les barrières de l’accès à ce marché, permettant à de nouvelles marques, en particulier d’accessoires (chaussures, montres, lunettes) de jouer dans la cour des grands sans engager de coûts prohibitifs. En témoigne la fulgurante ascension du label de lunettes sud-coréen Gentle Monster, devenu en peu de temps une marque globale.

« Le digital met aussi une loupe en face des déficiences des magasins physiques, en dévoilant par exemple les très grandes différences de prix, avec des rabais de plus de 30 % offerts sur des produits neufs vendus sur le web. La crédibilité des maisons en prend un coup », souligne l’analyste, invitant ces dernières « à faire le ménage dans leur distribution wholesale ».

Enfin, les algorithmes permettent désormais d’analyser en temps réel ce qui se passe sur le marché offrant aux grands groupes tels WeChat, Amazon, Google, Alibaba ou encore Instagram la possibilité de s’adapter très rapidement et de se positionner comme d’importants nouveaux distributeurs du luxe.

C’est dans ce contexte que doivent être abordés les nouveaux clients du luxe, à savoir les Chinois et les millennials qui, comme le rappelle Luca Solca, veulent des produits nouveaux et différents de ceux achetés par leurs parents, se les procurant quasiment exclusivement à travers leur smartphone ou les réseaux sociaux ». Pour s’attirer leurs faveurs, les marques doivent donc « prendre des risques au sein même des boutiques », ce qui représente « une complexité croissante et des coûts supplémentaires ».

La bataille s’est ainsi déplacée sur le terrain des magasins, qui coûtent plus chers, et surtout sur leurs emplacements. Etant donné que les grandes griffes sont déjà présentes dans les emplacements les plus prestigieux, l’étude montre qu'entre 2013 et 2018, 80 % des magasins de luxe qui ont été ouverts dans le monde l’ont été par des marques positionnées sur le segment du luxe accessible (SMCP, Coach, Michael Kors, Tory Burch).

« La compétition s’est accrue car il y a moins de place disponible, et peu de villes au monde où il faut absolument être, de l’ordre de 25, si bien que les coûts sont énormes. Si l’on ajoute les coûts engendrés par la réduction du réseau wholesale, les dépenses pour animer les magasins, la hausse des investissements marketing et la construction d’un système de vente intégré à la fois e-commerce et omnicanal, la pression sur le capital investi est très forte », explique l’analyste de Bernstein.

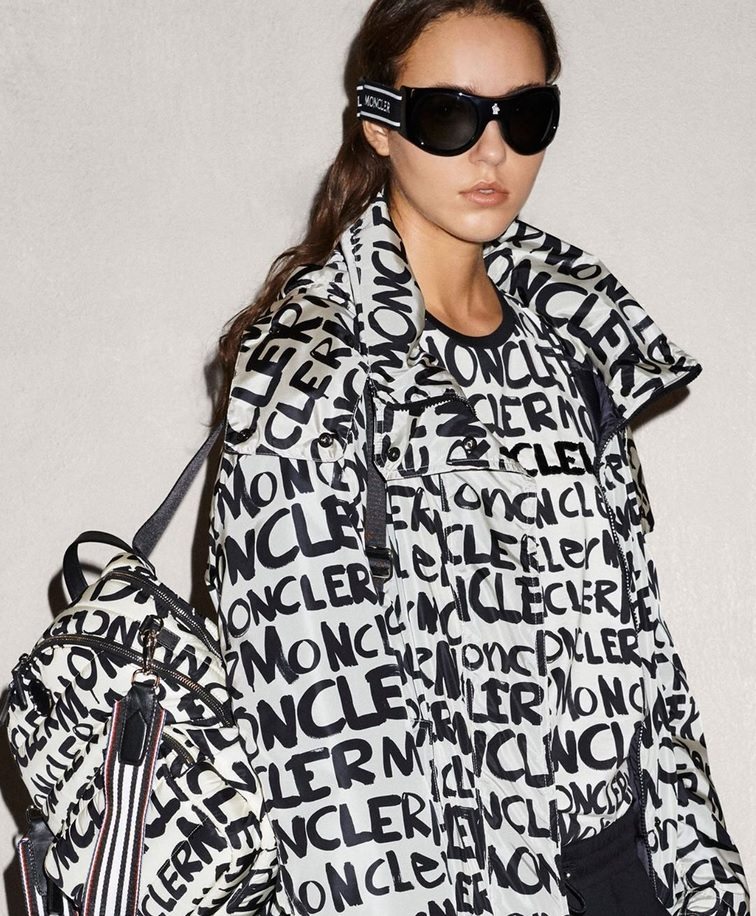

Selon son étude, même des grandes griffes pouvant compenser ces dépenses supplémentaires par une forte masse critique ont vu la rentabilité de leurs investissements s’effondrer en cinq ans. Pour Prada, Salvatore Ferragamo et Tod’s en particulier, le taux du retour sur capital investi a été réduit d’un tiers en 2018 par rapport à ce qu’il était en 2013, ce qui n’a pas manqué d’entraîner une baisse de leur titre sur les marchés boursiers. Pour Moncler, en revanche, cet indicateur a été deux fois plus élevé sur la même période.

« Face à l’explosion des coûts et de la complexité, (...), il est clair que l’effet d’échelle aide. Cela permet notamment d’avoir une productivité de l’espace plus élevée. Nous avons ainsi noté une certaine corrélation entre l’échelle, soit les ventes totales, et la marge opérationnelle », poursuit Luca Solca.

Pour l’analyste, le résultat opérationnel s’explique à 75 % par les ventes au mètre carré, car « le luxe est avant tout une industrie du retail ». Mais à l’avenir, un autre facteur pourrait devenir déterminant compte-tenu de la transparence sur le marché qui est en train d’augmenter, tout comme la conscience du consommateur : le fait que les marques gèrent directement la production et l’approvisionnement de leurs produits. « Pour le futur, l’intégration en amont sera un thème, un défi sur lequel les entreprises du luxe devront toujours plus se confronter », conclut-il.

Tous droits de reproduction et de représentation réservés.

© 2024 FashionNetwork.com